Un debate cerrado: El Oro es patron monetario

31 de diciembre 2010

En 2006 McCown y Zimmerman publicaron un artículo sobre la predominancia del oro como patrón monetario pese a los reiterados intentos de des-monetización. Tuvo gran repercusión aquel trabajo cuando demostró la “impactante hipótesis” (para quienes creían que la monetización era cuestión de arbitrio del emisor) que el Oro poseía una varianza muy próxima a los bonos del tesoro americano, que se toman como referencia para el cálculo del Beta Teórico del CAPM por considerarse activos libre de riesgo (Método dominante de evaluación de cartera de activos optimo de diversificación). Teniendo una media de retorno cercana a una T-Bill su Beta tendía, y tiende, a cero. Demostrando que el oro servía, y sirve, como hedging inflacionario. Trabajando con cointegración del IPC , con sus respectivos test de integridad de hipótesis, el análisis confirmaba finalmente el diagnostico teórico, el oro es un activo libre de riesgo sistémico y de utilidad plena para cobertura inflacionaria (¿tambien como proxy de divisas?), solo equiparable (injustamente, pero esto ya es harina de otro costal) con los bonos del tesoro americano. Únicos dos instrumentos existentes que presentaban, y presentan por ahora (t-bills en riesgo de perder calidad crediticia), tales características.

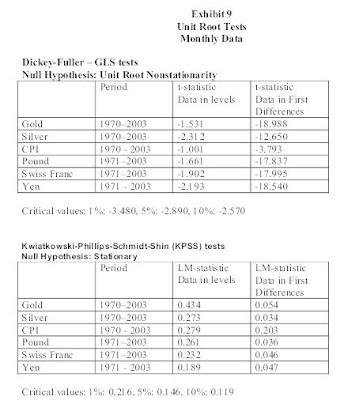

An estimate of the capital asset pricing model yields a beta that is statistically indifferent from zero. This is consistent with the returns on gold for the period from 1970 to 2003, which have been just slightly higher than the Treasury Bill rates. Estimates of the CAPM for silver also result in a zero estimated beta, but silver has had returns that are far lower than the Treasury Bill rate.Demostración Estadistica de la prevalencia de la Hipotesis alternativa, "El Oro como Benchmark por constancia en poder de compra y baja o nula varianza frente a T-Bills". Comparación con Plata, antiguo sustituto de segundo grado. Observar Columna izquierda, cuanto más proximo a cero el parámetro mas fiable es la hipotesis.

Estimates of the arbitrage pricing model reveal that gold has a strong ability to hedge against inflation risk, and can thus be a very useful addition to an investor’s portfolio. Silver can also be useful in hedging inflation, but the evidence is weaker. For the most important contribution of this research, we find that the time series of both gold and silver prices are cointegrated with the Consumer Price Index in the U.S. This shows that the stochastic movements of the metals and the aggregate price level have a common trend, which reinforces the finding that they are useful inflation hedges. Our conclusion is that gold can be a useful addition to many investment portfolios, virtually uncorrelated with stock returns and also a good hedge against inflation risk. Silver has had historical returns that are too low, and its ability to hedge inflation risk is less consistent than that of gold.

Analisis de regresión de estadisticos en CAPM

Raíz unitaria para Limpiar Estimación: Optima. Es estadisticamente relevante la hipotesis. El oro funciona como activo libre de riesgo.

Raíz unitaria para Limpiar Estimación: Optima. Es estadisticamente relevante la hipotesis. El oro funciona como activo libre de riesgo.

McCown y Zimmerman utilizaron el análisis de tres frameworks, the Sharp (1964) y Lintner (1965) capital asset pricing model (CAPM); the arbitrage pricing theory (APT) de Ross (1976) y cointegración utilizando una metodología de test desarrollada por Elliott, Rothenberg y Stock (1996). Todo el instrumental de investigación existente de optimización de datos económicos para probar lo que Menger en 1871 proponía con su Teoría de la Liquidez de las Mercancías …

Del trabajo se pueden extraer otras conclusiones importantes desde la posición de poder de compra, que hemos ido perdiendo analíticamente a medida que nos involucramos en coberturas de volatilidad sobre unidades de cuenta de por sí volátiles, retroalimentación, y obviado muchas veces por ignorancia la simpleza analítica que implica trabajar con un activo que presenta constancia de tasa de cambio de poder de compra a lo largo de décadas, como es el oro.

Como dice un gran economista español especializado en materia monetaria, “lo volátil no es el oro, sino la unidad de cuenta emitida por gobiernos con que lo medimos”.

------------------------------------------------------------

Anexo: Esto tambien se refleja en los ETF.

14:38

14:38

Mauro Mazza

, Posted in

Mauro Mazza

, Posted in

al menos este es un argumento justificado, aunque aún no cierra que si fuera tal como plantean el oro no fuera un sustituto de reserva de los bonos.

planteemoslo negativamente, ¿por que no ha dejado de serlo?... y más aún, ¿por qué pondera más hoy en las reservas global que hace 10 años atras?.

Es mejor sustituto que cualquier bono triple A de cualquier país del mundo o empresa, precisamente por su liquidez ampliada, homogeneidad y que su varianza de largo plazo tiende a cero, pero lo más importante, su valor no es multidimensional de un conjunto de factores, el oro es independiente al punto que su principal drama, incremento de la varianza, es el motivo de su existencia, ser un patron monetario de sustitutos con que se realiza el sistema de pago internacional, el incremento de su varianza es efecto primario de riesgo sistemico de lo que "creemos" son activos libres de riesgo "frente al oro", así su varianza se dispara en epocas en que los bonos sufrente alta volatilidad por recesiones, porque el dolar se deprecia o aprecia aceleradamente o por riesgos de insolvencia, ninguna caracteristica inherente al Oro, que no quiebra, no necesita ser "monetizado" para "hacerlo sobrevivir al ente que lo emite" o sufre recesiones o expansiones que comprometan su categoría monetaria. El problema del oro es el dolar o cualquier divisa con que se lo mida, no tiene cualidades internas que puedan comprometer su valor de largo plazo.

Y no es utilizado completamente como dinero de base porque su sustituto, el pasivo del estado americano, su deuda, no ha sufrido sobresaltos desde que comenzó a sustituirlo, menos de 35 años. Poco tiempo para creer que pueda seguir a largo plazo teniendo ese estatus, sin que su volatidad o riesgo sistemico comprometa su status. Digase, la monetización que "vuelve abundante su oferta y demanda" termina fagocitando su calidad consistente de largo plazo. A mayor deuda.. mas inestable se vuelve. La unica manera de volver estable su status es haciendo el devengamiento de sus intereses y capital en moneda dura, oro, tal que el pago en dolares sea equivalente a una cuantía fija de oro, que sirve de cobertura inflacionaria, y no mero papel pintado cuya garantía es mas papel pintado. Pensar que la deuda puede monetizarse estilo segunda guerra mundial cuyos pagos se devengaban en "recibos" o "cuasi-recibos" garantizados en oro, que por cierto termino en una hiperdevaluación que necesito de una subida fenomenal de las tasas, pueda repetirse de nuevo... es al menos ingenuo.

El Oro o se carga a las monedas papel o se carga a los estados, y ante de que suceda lo segundo sucederá lo primero. Hay que tener paciencia.. 35 años es poco en una historia de más de 2000 años.-

vos decis que la deuda se redujo luego de la WW2 porque estaba respaldada en oro? eso es nuevo para mi

Por qué motivo pensás vos que el oro no es patrón hoy en día cuando están todas las condiciones dadas para serlo?.

Saludos.

Hola Roberto, el articulo 4, sección 2b del International Monetary Fund (IMF)'s Articles of Agreement, prohibe que los países miembros del FMI puedan enlazar su moneda al oro o derivados secundarios del mismo

http://www.imf.org/external/pubs/ft/aa/aa04.htm

Es un compromiso internacional de 1976, cuando oficialmente a nivel mundial el oro deja de ser Patron Internacional para desmonetizarlo y endosarle ese tributo internacional de señoraje al dolar, que era necesario para un sistema de flotación "libre" de monedas. Se permite tener coeficientes de reservas en oro pero denominados en dolares, no en gramos-dolares o derivados por el estilo, y en cuantías totales de reservas restringidas.

Hay una decisión politica, y eso se debe a que el fondo se transformo en el banco central de gobiernos, tomando en su monopolio las reservas internacionales de oro y generar emprestitos de "prestamista de ultima instancias" a los gobiernos, cuando los desequilibrio de balanza de pagos se volvieran riesgosos para una economía puntual.

Se podría agregar que desde hace diez años el fondo sufre una profunda descapitalización en oro, al igual que los banco centrales de países desarrollados, pero eso ya sería otra cuestión. Cuando los bonos del tesoro americano pongan en riesgo su status crediticio por motivos de la fenomenal monetización que hoy estamos viviendo, la varianza de los bonos volverá volatil el sistema internacional de unidad de cuenta de respaldo, y ahí la "canasta de reservas" obligará a replantear ese articulo.

Claro que se pueden saltear, alcanza con renunciar al FMI, como parcialmente hizo argentina, pero para eso se necesita una responsabilidad fiscal que hoy por hoy es inviable para los estados feudos como los nuestros. En lineas generales, pretender que los estados sigan constituyan posición en Oro es casi un suicidio para su reproducción de su status quo. El oro, como ya está sucediendo con el ETF GOLD TRUST.. el quinto mayor tenedor del metal del mundo, es por definición un activo y unidad de cuenta privado, de ahí que la gran batalla hoy sea entre "la moneda privada por excelente", el oro, VS los planes de desmonetización bsucando un mejor y más "idoneo" sustituto imperfecto.. el euro, el yen, el yuan, el franco suizo.. etcetc

Muchas gracias Mauro por tu explicación, muy completa además. Vuelvo a dejar el comentario porque no me registré.

Entonces efectivamente el abandono del oro como patrón a nivel internacional se dió por cuestiones políticas.

Pero mas allá de eso, el oro nuevamente gracias a su firmeza y estabilidad como moneda vuelve a ser utilizado para transacciones e inversiones, a diferencia de las inestables monedas nacionales o estatales.

Gracias nuevamente, recién me inicio en esto así que pasaré a postear un poco más seguido.

Un abrazo!.

Así es Roberto, pero finalmente el 22 de noviembre del año pasado, volvio a ser considerada como "patrón monetario", al menos entre transacciones privadas internacionales.. cuando a un activo cambiario de este tipo se lo considera como garantía para operatoria de derivados financieros, que solo tienen un par de monedas y los titulos de deuda aleman y americano, es que el mercado comenzó asimilarlo y monetizarlo ya de manera formal.

El clearing Europeo dio el primer paso y se espera que este año lo haga el CME y CBOE de NY y Chicago.

La circular

https://www.theice.com/publicdocs/clear_europe/circulars/C10095.pdf

Una nota explicativa:

http://qmunty.com/blog/2010/11/10/el-oro-vuelve-a-ser-dinero-legal-a-partir-del-22-de-noviembre/

Esto no sucedía formalmente desde 1976.

Saludos,

Buenísimo. No me metí en los papers, en parte porque hay una implicancia por usar modelo CAPM u otro.

En parte, porque evalúan algunos pasados e infieren una ley general para todos los futuros. Y para esto hace falta algo más que aritmética.

De hecho, si el oro fuera protección contra la devaluación de las divisas uno esperaría una correlación negativa. Pero la correlación (lineal) oro y dólar es nula. ¿Cómo lo explican?

Una explicación que se me ocurre es que cada año el PBI mundial crece X y la extracción de nuevo oro crece Y. Mientras X sea mayor que Y el oro sube menos que otras cosas.

Lo anterior supone que la demanda mundial es un % constante y que da lo mismo que crezca el PBI de Brasil que el de India. Ninguna de los dos supuestos tiene por qué ser cierto. India + China + Middle East demandan 70% de las joyas de oro (que se lleva la mitad del uso del oro).

Si a esto le sumamos la desconfianza en el dólar -y así sus bonos- como reserva de valor, al oro se lo ve muy bien.

Muy bueno el dato del FMI y el de las garantías.

Saludos

ale, gracias!.

CAPM no sirve para testeo, es instrumental de diversificación, que podemos o no coincidir con su relevancia a largo plazo, para mi comprometida, pero no tiene utilidad de testeo estadistico. Ellos testearon con econometría de minimos cuadrados ampliada, utilizando modelos no lineas ARIMA y limpiado con testeo en busqueda de aleatoriedad uniforme. O sea, hay estadistica detras que supera la teoría de mercados eficientes. Se busca significatividad explicativa no extrapolación de escenarios, o sea predicción.

Para que fuera patrón monetario tiene que moverse con independencia de otras variables. Los coeficientes de correlación son bajos, cercanos a la nulidad, lo que hace al Oro un hedging independiente, tanto a la canasta de activos valuada en dolares como otras divisas, y con respecto al dolar!. Por eso la pregunta, al servir de hedging del IPC, ¿tambien sirve como proxy de divisas?. Esa independencia hace sugerir que sí. El transformarse en benchmar hace que las correlaciones se pierdan, puede que con diferenciales pero muy amplias, quizas de años, encontremos esa correlación negativa, pero la significatividad estadistica se diluiría.

La independencia de otras variables lo vuelve Benchmark, y así se autodefine así mismo. En el caso del oro, quizas Menger lo explique mejor que la estadistica :)

Con respecto al PBI real, a ellos le da un coeficiente de nulidad, o sea que tanto el crecimiento real como nominal parece ser asimilado de manera independiente por el oro. Confirmando su Patron Monetario.

Parece tener vida propia, y eso es propio de sistemas referentes, de ahí que sea el optimo para un CAPM.

Gracias por la respuesta. Pero mi ignorancia es mucha.

Si el oro fuera hedge del CPI tendría correlación alta con el rendimiento con reinversión de los TIPS.

Pero sabemos que subió mucho más que los TIPS. Entonces ¿sería como un TIPS x3?

Esto es lo mismo que decir que es CPI + "otras cosas". Y la pregunta pasa a ser cuáles son las principales "otras cosas", cuánto ponderan y por qué.

En parte siento que compro una póliza de seguro sin leer la letra chica. ¿Cómo sé que la póliza no será más cara que lo asegurado?

Saludos

Depende de que BLS CPI utilices, hay tres metodologías desde 1970. Los tips actualizan con la ultima, creada especialmente para estacionalizar y reducir los saltos de volatilidad de la canasta AMERICANA. Pero el oro es patron internacional. Lo afecta una canasta diversas y amplia de activos. Contra los que no tiene correlación, de ahí se deduce su inexistencia de riesgo sistemático e independencia como "piso de hedging". Si trabajas con una canasta de bienes global, incluso la metodología de BLS utilizada hasta 1996, el CPI viene ajustando arriba del 5 desde hace años. Eso reduciría el rendimiento de tu reserva y te acercaría al hedging, que hoy buscas.

El problema y virtud, Ale, es que estadisticamente funciona de manera independiente, ya te digo no correlaciona sea con minimos cuadrados simples o testeo de raiz unitaria, con NINGUNA VARIABLE. El oro ya no depende ni de las tasas, ni de la expectativa inflacionaria, ni de variables macros, ni de su explotación industrial. Se volvio patrón, o nunca dejó de serlo.

Por hedging con metodología nueva, la onza debería fluctuar entorno a 730 dolares, PERO CANASTA DE BIENES AMERICANA. http://www.shadowstats.com/inflation_calculator?amount1=32&y1=1913&m1=3&y2=2001&m2=3&calc=Find+Out

Con metodología vieja Es el triple su valor de fluctuación, si.. arriba de 2000.

Entendamos algo, el riesgo de perdida de capital hoy es el mismo en una canasta de bonos a 7-10 años del tesoro, benchmark, que en el ORO. Ese es el punto.

Estar hoy con TIPS de bonos del tesoro tiene un costo de oportunidad + perdida de capital vs canasta global de bienes, enorme. Sí o sí la poliza que compres paga y mucho. Ante eso, mirá el beta, mira el riesgo sistemico, y cubrite.

Me abrumas con la cantidad y variedad de datos (que encima entiendo que hay que entender).

Si la correlación oro con divisas es nula (que así la vi en Bespoke y en algún otro lado), lo es la lineal. De otro modo no tendría sentido un ratio GOLD/XAU o GOLD/SILVER.

Además, basta que sea algo más complejo: algo de tasas reales futuras + (demanda - oferta)*elasticidad + decisiones de bancos centrales + moda de usarlo como reserva de valor para privados.

Pero lo de "Se volvio patrón, o nunca dejó de serlo." es contundente.

Saludos y sigamos comprados al menos con algo.

(Ya está a 20% aprox. de alcanzar el pico de los ´70 a dólar constante).

(...) Además, basta que sea algo más complejo: algo de tasas reales futuras + (demanda - oferta)*elasticidad + decisiones de bancos centrales + moda de usarlo como reserva de valor para privados (...)

la regla de Tylor que utilizaban los banqueros centrales trabajaba con esos supuestos para fijar la fed rate.

Podes utilizar los bonos a 10 años como un buen proxy del CPI esperado x el mercado. Y el valor presente de los flujos utilizados en tus bonos utilizarlos como proxy de expectativas para tu valor presente del Oro. De alguna u otra forma, no necesitas individualizar variables para laburarlas x separado con el oro. Creo que toda la información que los agentes puedan esperar estan incorporada en precios presentes, ahora que sea buena o mala ya es otro cantar. Pero observando que no correlaciona absolutamente con nada, salvo que tiende a un hedge optimo, lo unico cierto, reduce todo a.. ¿el CPI va a seguir incrementando su piso?..

En cuanto al dolar, pensás que seguirá devaluándose con respecto, por ejemplo, al Euro, como está pasando en estos últimos meses?.

Está bien que EEUU necesita bajar su déficit, pero creo que bajo este aspecto es riesgoso, y más sabiendo que por ahora la idea del oro no pasa por la cabeza de los burócratas de Washington.

los tipos de cambio son eso, relaciones, ratios. Que el dolar se aprecie no significa que estén haciendo bien las cosas, sino que los europeos la hacen peor. De eso trata hoy el mundo, quien entre los peores es menos peor. Parece ser mas controlable lo de Europa, por la magnitud de los países con problemas, que el caso americano, donde california ohio NY y Michigan son varias grecia, españa, irlandas dentro de una union que emite deuda de forma corporativa y que tambien está en riesgo. En europa no hay endeudamiento central, en estados unidos sí, eso es un "peorx2".

Aún con caída de un miembro de la union europea, x fundamental, la posición del euro a mediano y largo plazo saldría favorecida, aunque en el corto todos esperamos sea tomada de mala forma.

Estados Unidos está pésimo, y Bernanke no permitirá revaluaciones abruptas como vimos en 2007 y 2008, ante ese riesgo, como dice el gerente de Pimco, mayor fondo global de bonos, tenemos facilidades crediticias.

Yo sigo vendedor en dolar a 12 meses.